அதானி குழுமத்தின் மீதான “ஹிண்டன்பர்க்” ஆய்வறிக்கை

சமீப நாட்களில் செய்திகளிலும், சமூக ஊடகங்களிலும் அதிகமாக உச்சரிக்கப்படும், எழுதப்படும் பெயர் – ஹிண்டர்பர்க். பொதுவாக பங்குச் சந்தை வர்த்தகத்தின் பக்கம் தலை வைத்து படுக்காதவர்களின் கவனத்தைக் கூட ‘ஹிண்டர்பர்க்’ ஈர்த்துள்ளது. காரணம் – ஹிண்டர்பர்க் ஆய்வின் தாக்கம். நியுயார்க் நகரில் இயங்கும், ஐந்து நிரந்தர ஊழியர் மட்டுமே கொண்ட மிகச்சிறிய நிறுவனம், உலகின் பணக்காரர்கள் தர வரிசைப் பட்டியலில் இரண்டாம் அல்லது மூன்றாம் இடத்துக்கு முட்டி மோதும் ஒருவரின் பிம்பத்தை, இந்தியாவின் மாபெரும் கூட்டு வர்த்தக நிறுவனத்தின் பாரம்பரியத்தை அசைத்துப் பார்த்துள்ளது. கெளதம் அதானியின் ‘அதானி குருப் நிறுவனங்கள்’ எப்படி மிகக் குறுகிய காலத்தில் பிரம்மாண்ட, அசுர வளர்ச்சியைக் கண்டது என்ற ஆய்வறிக்கையை தான் ‘Adani Group – How The World’s 3rd Richest Man Is Pulling The Largest Con In Corporate History’ என்ற தலைப்பில் வெளியிட்டுள்ளது ஹிண்டன்பர்க். இதன் தமிழாக்கம் ‘அதானி குழுமம் – கார்ப்பரேட் வரலாற்றில் உலகின் 3வது பெரிய பணக்காரர், எப்படி மிகப்பெரிய பாதிப்பை ஏற்படுத்துகிறார்’. ஹிண்டன்பர்க் ஏன் இதைச் செய்ய வேண்டும்? இந்தியாவின் வளர்ச்சி மீது பொறாமை கொண்டா? அல்லது 2014 ஆம் ஆண்டு உலகப் பணக்காரர்கள் தரவரிசைப் பட்டியலில் 609 ஆம் இடத்தில் (சொத்து மதிப்பு $2.80 பில்லியன்) இருந்த கெளதம் அதானி 2022 ஆம் ஆண்டில் அதே பட்டியலில் 3ஆம் இடத்துக்கு (சொத்து மதிப்பு $121 பில்லியன்) மின்னல் வேகத்தில் முன்னேறிய பொறாமையினாலா? இரண்டும் இல்லை; தங்கள் நிறுவன லாபத்திற்காக ஹிண்டன்பர்க் எடுத்து வரும் துணிச்சலான முயற்சிகளில் இதுவும் ஒன்று.

2017 இல், நேதன் ஆண்டர்சன் எனும் ‘பட்டய நிதி ஆய்வாளரால்’ (CFA-Chartered Financial Analyst) தொடங்கப்பட்டது ‘ஹிண்டன்பர்க் ரிசர்ச்’ எனும் நிறுவனம். 1937ஆம் ஆண்டு நியு ஜெர்சியில், ‘ஹிண்டன்பர்க்’ எனும் ஆகாசக் கப்பல் (Airship) தீப்பிடித்து எரிந்ததில் 70க்கும் மேற்பட்டோர் இறந்தனர். அதற்கு முன் இதுபோன்ற ‘ஹைட்ரஜன்’ வாயு நிரப்பட்ட பலூனால் உருவாக்கப்பட்ட ஆகாசக் கப்பல்கள் விபத்துக்குள்ளாகி பலர் இறந்திருந்தபோதிலும், அதன் விளைவுகளைப் பொருட்படுத்தாமல் ‘டாயிஷ் செப்லின்’ என்ற நிறுவனம் ‘ஹிண்டன்பர்க்’ ஆகாசக் கப்பலைத் தொடர்ந்து இயக்கி வந்தது. இக்கப்பல்களின் அபாயங்கள் தெரிந்தும், மனித உயிர்களை பகடைக் காய்களாக பயன்படுத்திய ‘ஹிண்டன்பர்க்’ கப்பல், பயணிகளுடன் ஜெர்மனியிலிருந்து புறப்பட்டு நியுஜெர்சி வந்தடையும் தருணத்தில் தீப்பிடித்து எரிந்தது. ஹைட்ரஜன் வாயுவினால் தீயைக் கட்டுப்படுத்த முடியாமல் பயணிகளும், சிப்பந்திகளும் இறந்து போனார்கள். அசட்டுத் துணிச்சலில், அபாயங்களைப் பற்றி தெரிந்தே பயணித்த பயணிகளையும், கப்பல் நிறுவனத்தையும் குறிக்கும் வகையில் ‘ஹிண்டன்பர்க்’ என்ற பெயரைத் தன் நிறுவனத்துக்கு வைத்ததாகச் சொல்கிறார் நேதன். இந்நிறுவனத்தின் நோக்கம், அபாயங்கள் இருப்பதைத் தெரிந்தே குறுக்கு வழியில், அவசர கதியில் ஆதாயம் தேட நினைக்கும் வர்த்தக நிறுவனங்களை அம்பலப்படுத்துவதாகும். அதாவது தார்மீக வர்த்தக நெறிமுறைகளை உதறிவிட்டு செயல்படும் நிறுவனங்களின் (defaulters) கணக்குவழக்குகளை ஆய்வு செய்து, அவற்றின் தில்லுமுல்லுகளை பொதுவெளிக்கு கொணர்வது தான் ‘ஹிண்டன்பர்க் ரிசர்ச்’சின் குறிக்கோள். இதை ‘ஹிண்டன்பர்க்’ நிறுவனம் பொதுத் தொண்டாகச் செய்யவில்லை என்பது இங்கு குறிப்பிடத்தக்கது.

ஷார்ட் செல்லிங் (Short selling)

பங்குச் சந்தை வர்த்தகத்தில் ‘ஷார்ட் செல்லிங்’ என்ற பரிவர்த்தனை முறை வழக்கத்தில் உள்ளது சிலருக்குத் தெரிந்திருக்கலாம். சராசரியான பங்குச் சந்தை முதலீட்டாளர்கள் நீண்ட கால (long position) பரிவர்த்தனைகளில் மட்டுமே ஈடுபடுவார்கள். இதன்படி, ஒரு நிறுவனத்தின் பங்குகளை வாங்கி வைத்துக் கொண்டு, அதன் விலைமதிப்பு உயரும் பட்சத்தில் அல்லது தேவையான நேரத்தில் சந்தையில் விற்பது. நீங்கள் வாங்கியவுடன் உங்களுக்கு அந்தப் பங்கு பத்திரங்கள் சொந்தமாகிவிடும்; அதன் ஈவுத்தொகையை (dividend) நீங்கள் பெற்றுக்கொள்ளலாம். நீங்கள் விற்கும் நேரத்தில் இப்பங்குகள், முறையாக வாங்குபவர் கணக்கில் சேர்க்கப்பட்டுவிடும்.

குறுகிய கால (short position) பங்கு வர்த்தகம் சற்றே மாறுபட்டது. இதில் உங்கள் கணக்கில் இல்லாத பங்குகளை நீங்கள் முதலில் விற்று விட்டு, பிறகு தகுந்த நேரத்தில் அப்பங்குகளை வாங்கி கணக்கை சமன் செய்துவிடலாம். அதாவது இன்று $100 இருக்கும் ஒரு நிறுவனப் பங்கு அடுத்த சில நாட்களில், ஏதோ சில காரணங்களால் மதிப்பு குறைந்து, $50 வரும் என்று நீங்கள் ஊகித்தால், இன்றைய தேதியில் நீங்கள் அதனை விற்றுவிடலாம். பின்னர் அது $50 தொட்டவுடன் அவற்றை வாங்குவதன் மூலம் நீங்கள் $50 வருமானம் ஈட்டிவிடலாம். மேலோட்டமாகப் பார்க்கையில் உங்களுக்குச் சொந்தமில்லாத ஒரு பொருளை நீங்கள் விற்பதாகத் தோன்றினாலும், உங்களது பங்குகளைப் பரிவர்த்தனை செய்யும் பங்குத்தரகர் நிறுவனம் (stock brokers) உங்களுக்கு பங்குகளைக் கடனாகக் கொடுக்கிறது. பின்னர் நீங்கள் அந்தப் பங்குகளை வாங்கிய பின், அவற்றைப் பங்குத்தரகர் நிறுவனம் எடுத்துக் கொள்ளும். இது ‘எஃப். அண்ட் ஓ’ எனப்படும் ‘ஃப்யூச்சர்ஸ் அன்ட் ஆப்ஷன்’ (Futures and Options) வகை கணக்குகளில் மட்டுமே சாத்தியம்.

‘ஹிண்டன்பர்க் ரிசர்ச்’ நிறுவனம் இவ்வகையான ‘ஷார்ட் செல்லிங்’ வர்த்தகத்தில் கை தேர்ந்தது. இந்நிறுவனத்தினர், முறையற்ற வழிகளில் தங்கள் வளர்ச்சியை பலூன் போல் ஊதிப் பெரிதாக்கி, முதலீடுகளை ஈர்க்கும் பெருநிறுவனங்களை மோப்பம் பிடித்து, அவற்றின் பல ஆண்டு நிதிநிலை அறிக்கை, நிதி மேலாண்மை ஆகியவற்றை ஆய்வு செய்து அவற்றிலுள்ள குளறுபடிகளைப் பொதுவெளியில் அறிக்கையாக வெளியிடுவார்கள். தங்களை ‘எச்சரிக்கை மணி’ எழுப்பும் ‘விசில் ப்ளோயர்’ (Whistle Blower) என்று சொல்லிக் கொள்பவர்கள், ஒரு நிறுவனத்தின் ஆய்வறிக்கையைப் பொது வெளியில் விடுமுன்னர், ‘ஷார்ட்டிங்’ முறையில் பங்குகளை விற்று விடுவார்கள். இவர்கள் ஆய்வறிக்கையில் வெளியிடும் நிறுவனத்தின் தில்லுமுல்லுகள் அம்பலமானவுடன் பங்குச் சந்தையில் அதன் பங்கு விலை சரிந்து போய்விடும். அந்தச் சமயத்தில் பங்குகளை வாங்கி தங்கள் கணக்கை நேர் செய்து கொள்வார்கள். அதாவது ஒரு நிறுவன நிதி மேலாண்மை வழிமுறையில் தென்படும் பலவீனங்களை, முறைகேடுகளை, ஓட்டைகளை வெளியுலகிற்கு எடுத்து சொல்வதற்குக் கட்டணக் கூலியை ‘ஷார்ட் செல்லிங்’ மூலம் சம்பாதித்துக் கொள்கிறார்கள். பல ஆயிரம் பங்குகளை இப்படி ‘ஷார்டிங்’ செய்வதன் மூலம் இவர்கள் லாபம் சம்பாதிப்பது ஒருபுறமிருந்தாலும், அந்நிறுவனங்கள் நிலைகுலைவதும் நடந்ததுண்டு.

‘டெஸ்லா’ வுக்குப் போட்டியாகக் கருதப்பட்ட ‘நிகோலா’ மின் கனரக வாகனத் தயாரிப்பு (Nikola Corporation) நிறுவனத்தின் கணக்கு வழக்குகளை ஆராய்ந்த ‘ஹிண்டன்பர்க் ரிசர்ச்’, குளறுபடிகளையும், விதி மீறல்களையும் அறிக்கைகளாக வெளியிட்டதில், அதன் பங்குகள் தரைமட்டத்துக்கு வந்தன. செப்டம்பர் 2020 இல், இந்த ஆய்வறிக்கை வெளியாகும் முன்னர் $34 பில்லியன் மதிப்பீட்டுடன் இயங்கி வந்த ‘நிகோலா’ நிறுவனத்தின் இன்றைய மதிப்பீடு $1 பில்லியனுக்கும் குறைவு. ‘ஹிண்டன்பர்க்கின்’ கருத்துப்படி இதுதான் ($1 பில்லியன்) நிகோலாவின் உண்மையான மதிப்பு – $34 பில்லியன் என்பது ஊதிப் பெரிதாக்கப்பட்ட பிம்பம். இது போன்று ‘டிவிட்டர்’, ‘வின்ஸ் ஃபைனான்ஸ்’, ‘சைனா மெட்டல் ரிசோர்சர்ஸ்’, ‘எஸ்.சி. வொர்க்ஸ்’ உட்பட சுமார் 30 நிறுவனங்களின் குளறுபடிகளை வெளிக்கொணர்ந்து, ‘ஷார்ட்’ செய்து சாமான்ய முதலீட்டாளர்களுக்கு விழிப்புணர்வு ஏற்படுத்தியதுடன் தாங்களும் பல கோடிகளை சம்பாதித்துள்ளனர்.

அதானியின் வர்த்தகப் பயணம்

1988ஆம் ஆண்டு ‘அதானி எண்டர்பிரைசஸ்’ என்ற நிறுவனத்தைத் தொடங்கியவர் கெளதம் அதானி. தொடக்கத்தில் சின்னதாக பிளாஸ்டிக் பொருட்கள், இரசாயனப் பொருட்கள் போன்றவற்றைத் தயாரித்து விற்பனை செய்து வந்தார்கள். 1994 இல் இந்தியப் பங்குச் சந்தையில் பட்டியலிடப்பட்ட ‘அதானி எண்டர்பிரைசஸ்’ இந்தியாவின் பெரிய நிலக்கரி சுரங்க வர்த்தகமென வளர்ந்தது. 1995ஆம் ஆண்டில் ‘முந்த்ரா’ துறைமுக ஒப்பந்தம் கிடைத்தபின்னர் ஏற்றம் காணத் துவங்கியது அதானி குழுமம். தொடர்ந்து குஜராத் மாநிலக் கட்டுமானங்கள் ஒப்பந்தங்களை எடுத்து குஜராத்தின் வளர்ச்சியில் தவிர்க்க முடியாதவராகிப் போனார் அதானி. 1999 ஆம் ஆண்டு சிங்கப்பூர் நிறுவனமான ‘வில்மார்’ எண்ணெய் நிறுவனத்துடன் ஒப்பந்தம் செய்துகொண்டு ‘ஃபார்ச்சூன்’ என்ற பிராண்டில் சமையல் எண்ணெய் விநியோகம் மூலம் நாடு முழுதும் விரிந்தது ‘அதானி வில்மார்’. 2010 இல் ஆஸ்திரேலியாவில் நிலக்கரிச் சுரங்கத்தை (‘கார்மைக்கேல்’ நிறுவனத்துக்குச் சொந்தமானது) அதானி குழுமம் வாங்கிய போது, சுற்றுச் சூழல் சம்பந்தமான வழக்குகளைச் சந்திக்கவேண்டியிருந்தது. 2014ஆம் ஆண்டுக்குப் பிறகு இந்திய அரசு தலையீட்டுக்குப் பின்னர் இந்த வழக்கு அதானிக்குச் சாதகமாகத் தீர்ப்பானது. அதற்குப் பின்னர் அனல் மின் உற்பத்தி, சூரியச் சக்தி மூலம் மின் உற்பத்தி எனப் பல்துறை வர்த்தகங்களில் ஈடுபடத் துவங்கியது ‘அதானி குழுமம்’.

அதானியின் இந்த தொழில் விரிவாக்க முனைப்புகளில் ஏகப்பட்ட சிக்கல்கள், சவால்கள் இருந்தது உண்மை. இருப்பினும் தன் தொடர் விடாமுயற்சியினால், ஒரு பெரிய சாம்ராஜ்ஜியத்தை அவர் உருவாக்கினார் என்பதில் யாருக்கும் சந்தேகமில்லை. ஆனால் இப்பயணத்தில் பல விதிமீறல்கள், செயற்கை மதீப்பீடுகள் மூலம் ஈர்க்கப்பட்ட முதலீடுகள், முறையற்ற அபகரிப்புகள், பங்குச் சந்தை முறைகேடுகள் இருந்தன என்பதையும் ஒதுக்கிவிட முடியாது. பல காலங்களாக இக்குழுமம் சம்பந்தப்பட்ட சர்ச்சைகள் அவ்வப்போது எழுந்ததுண்டு. ஆனால் அவை உடனுக்குடன் அமுங்கிவிடுவதுமுண்டு. ‘செபி’ எனப்படும் இந்திய பங்கு பரிவர்த்தனை வாரியம் – (Securities and Exchange Board of India SEBI) இந்திய வருவாய் புலனாய்வு இயக்குநரகம் (Directorate of Revenue Intelligence – DRI) ஆகியவை அதானிக் குழுமத்தை ஆய்வுக்குட்படுத்தியதும், கண்டித்ததும் கூட நடந்ததுண்டு. அவை பெரும்பாலும் மயிலிறகால் வருடக் கூடிய தண்டனைகளாகவே அமைந்துவிட்டன. அண்மையில், மறைமுக வழிகளில், நாற்பது வருடங்களாக இயங்கி வந்த ‘என்.டி.டி.வி’ நிறுவனத்தை அதானி குழுமம் கையகப்படுத்திய போதும் இது நடந்தது. மாநில, ஒன்றிய அரசாங்கங்களின் ‘நற்பெயர்’ பட்டியலில் அதானி இருந்ததால் இவையெல்லாம் சாத்தியமாயின என்று சொல்லப்படுவதுண்டு.

ஹிண்டன்பர்க்கின் அதானிக் குழும ஆய்வறிக்கை

இரண்டாண்டுகள், ஆறேழு நாடுகளுக்கு பயணித்து, பல உயர்மட்ட அதிகாரிகளைச் சந்தித்து ‘அதானி குழுமம்’ தொடர்பான ஆய்வறிக்கையை ‘ஹிண்டன்பர்க் ரிசர்ச்’ ஜனவரி 24ஆம் தேதி வெளியுட்டுள்ளது. இந்த அறிக்கையில் தரவுகளுடன், கவலையளிக்கக் கூடிய நிதித் தகவல்களை சுட்டிக்காட்டி 88 கேள்விகள் எழுப்பியிருந்தனர். ‘அதானி குழுமம்’ இவர்களின் கவனத்தை ஈர்ப்பதற்கு காரணமாகயமைந்தது, அவர்களின் மின்னல் வேக வளர்ச்சி. 2013ஆம் ஆண்டு வாக்கில் உலகப் பணக்காரர்கள் தரவரிசைப் பட்டியலில், $8 பில்லியன் மதிப்பில் 609 ஆம் இடத்திலிருந்த ‘அதானி குழுமம்’ 2022 ஆம் ஆண்டு வாக்கில் $124 பில்லியனுடன் மூன்றாம் இடத்துக்கு வந்தது பலரது கவனத்தையும் ஈர்த்தது.

இதையே ‘ஹிண்டன்பர்க்’ நிறுவனம் பிரதானக் காரணமாகவும் குறிப்பிட்டுள்ளது.

“அதானி குழுமத்தின் ஸ்தாபகரும் தலைவருமான கௌதம் அதானி, கடந்த 3 ஆண்டுகளில் $100 பில்லியனுக்கும் அதிகமாகச் சேர்த்ததன் மூலம், அதாவது அவரது குழுமத்தின் 7 முக்கிய பட்டியலிடப்பட்ட நிறுவனங்களின் பங்கு விலை உயர்வு மூலம் சுமார் $120 பில்லியன் நிகர மதிப்பைக் குவித்துள்ளார்” என்பது ஹிண்டன்பர்க்கின் கூற்று.

குறிப்பாக 2020இல், கோவிட் பெருந்தொற்றால் உலகப் பொருளாதாரம் ஆட்டம் கண்டுகொண்டிருந்த நிலையில் ‘அதானி எண்டர்பிரைசஸ்’ நிறுவனப் பங்கின் விலை 1,400% உயர்ந்துள்ளதைச் சுட்டிக் காட்டும் ‘ஹிண்டன்பர்க்’ இது செயற்கையான வழிகளில் மிகை மதிப்பிடப்பட்ட பங்குகளால் ஏற்பட்டது என்கிறது. இந்த சாட்டுரைக்கு ஆதரவாக அடுக்கடுக்கான தரவுகளை முன்வைத்துள்ளனர் அவர்கள்.

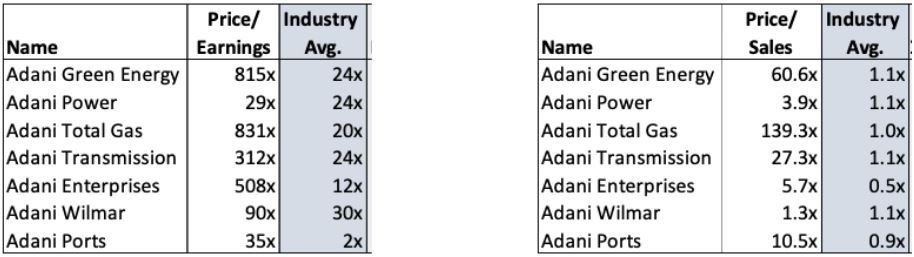

- மிகைப்படுத்தப்பட்ட பங்கு மதிப்பு (Hyped up stocks)

பொதுவாக உள்கட்டமைப்பு நிறுவனங்கள் (Infra development companies) மிதமான வளர்ச்சி, குறைவான லாபம் தரக்கூடியவை. பெரும்பாலும் இவை பாதுகாப்பான, நெடுங்கால முதலீடுகளாகவே கருதப்படும். பரஸ்பர நிதி, மற்றும் ஏற்ற இறக்கங்களை விரும்பாத நீண்ட கால முதலீட்டாளர்கள் கட்டமைப்பு பங்குகளை வாங்குவதுண்டு. இதற்கு மாறாக அதானி குழுமத்தின் பட்டியலிடப்பட்ட பங்குகள் அனைத்தும் அபரிமிதமான உயர்வைக் கண்டுள்ளது, இதர கட்டமைப்புத்துறை பங்குகளின் வளர்ச்சிக்கு முரணாகயிருந்துள்ளது.

உதாரணத்துக்கு, ‘அதானி க்ரீன் எனர்ஜி’ நிறுவனத்தின் பங்குகள், ‘பங்கின் வருமான விலை’ (Price over Earning – Price/Earning) அடிப்படையில் வருமானத்தை விட 508 மடங்கு அதிக விலையில் விற்கப்பட்டுள்ளன. இத்துறை சார்ந்த இதர நிறுவனப் பங்குகளின் விலை, வருமானத்தை விட சராசரியாக 12 மடங்கு விகிதத்தில் விற்கப்படுவதுண்டு. ‘அதானி டோட்டல் கேஸ்’ பங்குகள் 831 மடங்கு மிகைப்படுத்தப்பட்ட விலையில் பரிவர்த்தனையாகியுள்ளன.

அதேபோல், விற்பனை அடிப்படையிலான பங்கு விலையும், துறை சராசரியை விட பன்மடங்கு அதிகமாக இருந்துள்ளது. எடுத்துக்காட்டாக, ‘நாச்சுரல் கேஸ்’ துறை சார்ந்த இதர பங்குகள் விற்பனை விகிதத்தில் 1 மடங்கு விலையில் விற்ற போது , ‘அதானி டோட்டல் கேஸ்’ பங்குகள் 139 மடங்கு அதிக மடங்கு விலையில் விற்பனையாகியுள்ளன.

‘தேவை மற்றும் வழங்கல்’ (Demand and supply) அடிப்படையில் இயங்கும் பங்கு சந்தையில், பினாமி நிறுவனங்கள் மூலம் பங்குகளை வாங்கிப் பதுக்கி, செயற்கையான கிராக்கியை ஏற்படுத்துவதன் மூலம் விலையை மிகைப்படுத்துதல், பங்கு மதிப்பைப் பூதாகாரமாக்கி விட்டிருக்கிறது.

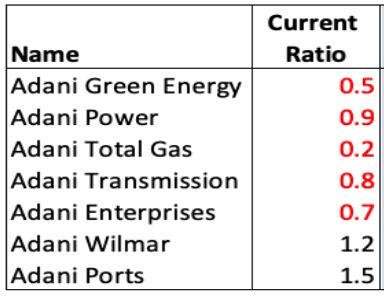

- கடன்களால் தூண்டப்பட்ட வளர்ச்சி (Debt Fueled growth)

அதானி நிறுவனங்கள் தங்கள் பங்குகளை அடகு வைப்பதன் மூலம் கடன்கள் பெற்றுள்ளன. இது வீட்டுக் கடனுக்காக வீட்டை அடமானம் வைப்பதற்கு ஈடாகும்(Home mortgage). ஒரு வேளை வீட்டின் விலை மதிப்பு குறைந்தால் கடனளித்த வங்கி சிக்கலை சந்திக்க நேரிடும். வீட்டின் மதிப்பு எளிதில் குறையாது. ஆனால், இதே கோட்பாட்டில், பூதாகாரமாக மதிப்பு கூட்டப்பட்ட பங்கு விலையின் அடிப்படையில் பெறப்படும் கடனில் ஆபத்துக்கூறுகள் அதிகம். சுருங்கச் சொன்னால் இன்னொருவரின் (பங்குதாரரின்) முதலீட்டை (பங்குகள்) அடமானம் வைத்து மேலும் கடன்பெறுவது போலாகும். இது சட்டப்பூர்வமாக அனுமதிக்கப்பட்டிருந்தாலும் ஒரு பெருநிறுவனம் இது போன்ற கடன் பெறுவது ஆரோக்கியமானது அல்ல. அதானி குழுமம் இந்திய வங்கிகளிடமிருந்து ஏறக்குறைய $9 பில்லியனும், வெளிநாட்டு வங்கிகளிடமிருந்து ஏறக்குறைய $30 பில்லியனும் கடனாகப் பெற்றுள்ளது. அதாவது கிட்டத்தட்ட நிறுவன மதிப்பின்படி 40% கடனில் இயங்குகிறது அதானி குழுமம். ஆனால் மேலோட்டமாக நிறுவனத்தின் நிதிமதிப்பு கூடுதலாகத் தெரிவதால் அதானியின் சொத்து மதிப்பு உயர்ந்து, உலகப் பணக்காரர்கள் பட்டியலில் முன்னேறிக் கொண்டேயிருக்கிறார். (இந்தத் தரவரிசைப் பட்டியலுக்கு ஒரு தனி மனிதரின் தனிப்பட்ட சொத்துகள் – அதாவது வீடுகள், நிலம், வாகனங்கள், தங்கம் போன்றவை – கணக்கில் எடுத்துக்கொள்ளப்படுவதில்லை). நிறுவனத்தின் சொத்து மதிப்பு உயர்வதால் பங்கு விலை மேலும் கூடுவது, முடிவில்லாத கெடுசுழல் போன்றது.

ஒரு நிறுவனத்தின் நிதி ஸ்திரத்தன்மையைத் துல்லியமாகக் காட்டுவது நடப்பு விகிதம் (Current Ratio = Current Assets / Current Liabilities). இந்த விகிதம் எவ்வளவு அதிகமாகவுள்ளதோ அந்தளவுக்கு நிதி ஸ்திரத்தன்மை இருக்கும். நடப்பு விகிதம் குறைந்தபடசம் 1 என இருந்தால், அந்நிறுவனம் சராசரியான ஸ்திரத்தன்மையோடு செயல்படுகிறது எனலாம். இந்த விகிதம் ஒன்றுக்கும் குறைவாக இருக்கும் பட்சத்தில் (சொத்துகளை விட கடன்கள் அதிகம்) அந்நிறுவனத்தின் மீதான நம்பிக்கை குறையும். அதானி குழுமத்தின், பட்டியலிடப்பட்ட 7 நிறுவனங்களில், 2 மட்டுமே பலமான நிதிநிலையைக் கொண்டுள்ளன.

- நிழல் படர்ந்த நிர்வாக மேலாண்மை (Shady company management)

அதானி குழுமம் பட்டியலிடப்பட்ட (Publicly Listed company) நிறுவனமாக உருவானதிலிருந்து அதானி குடும்பத்தினரால் நிர்வகிக்கப்பட்டு வருகிறது. கௌதம் அதானியைத் தாண்டி, ராஜேஷ் அதானி, ப்ரீத்தி அதானி, ப்ரணவ் அதானி, கரண் அதானி, சாகர் அதானி, ஜீத் அதானி, சமிர் வோரா ஆகியோர் நேரடியாக அதானி குழுமத்தை நிர்வாகித்து வருகின்றனர். 22 பேர் கொண்ட நிர்வாகக் குழுவில் 8 நபர்கள் ஒரே குடும்பத்திலிருந்து இடம்பெறுவது, நிர்வாக முடிவுகள் ஒருதலைப் பட்சமாக அமைவதற்கு வழி வகுக்கும்.

குறிப்பாக இந்தப் பட்டியலில் இடம் பெற்றுள்ள கௌதம் அதானியின் இளைய சகோதரர் ராஜேஷ் அதானி, 2004-2005 காலவாக்கில் வைர வியாபார இறக்குமதி/ஏற்றுமதி முறைகேடுகளில் முக்கிய பங்கு வகித்ததாக வருவாய் புலனாய்வு இயக்குநரகத்தால் (டிஆர்ஐ) (Directorate of Revenue Intelligence (DRI)) குற்றம் சாட்டப்பட்டவர். அதுமட்டுமின்றி வேறு சில நிதி மோசடி, ஊழல் காரணமாக 1999 மற்றும் 2010 ஆம் ஆண்டுகளில் கைது செய்யப்பட்டு தண்டிக்கப்பட்டவர்.

கௌதம் அதானியின் மைத்துனரான சமீர் வோரா, அதே வைர வர்த்தக ஊழலின் தலைவன் என்றும், ‘செபி’ கட்டுப்பாட்டாளர்களிடம் பலமுறை பொய்யான அறிக்கைகளை அளித்ததாகவும் டிஆர்ஐயால் குற்றம் சாட்டப்பட்டவர். இவர் தற்போது இக்குழுமத்தின் ஆஸ்திரேலிய நிலக்கரி வர்த்தகத்தை நிர்வகித்து வருகிறார்.

கெளதம் அதானியின் மூத்த சகோதரரான வினோத் அம்பானி, நிழலுலக செயற்பாடுகளில் சிக்கி ‘செபி’ மற்றும் டி.ஆர்.ஐ துறைகளால் குற்றஞ்சாட்டப்பட்டவர். குறிப்பாக மெளரீஷியஸ், கரீபியன் தீவுகள், கேமன் தீவுகள், சிங்கப்பூர், ஐக்கிய அமீரகம் போன்ற நாடுகளில் பல ‘ஷெல்’ நிறுவனங்களுக்குச் (shell entities) சொந்தக்காரர். சினிமாத் துறையில் ‘உப்புமா கம்பெனிகள்’ என்று சொல்வதுண்டு. பெரும்பாலும் இவற்றுக்கு ஒரு பெயர் பலகை மட்டுமேயிருக்கும். அது போலவே உலகெங்கிலும், வரி முறைமைகள் அற்ற நாடுகளில், வினோத் அம்பானிக்கு நூற்றுக்கணக்கான நிறுவனங்கள் உள்ளன. சிறு தீவுகளைச் சொந்தமாக வாங்கி, தனது நாடாக மாற்றிக் கொள்வதன் மூலமும், நெறிமுறைகள், வருமான வரிகள் ஏதுமின்றி பல நிறுவனங்களை நிர்வகித்து வருபவர். இதன் மூலம் முறையற்ற வழிகளில் அதானி குழுமத்துக்கு நிதி சேர்க்கவும், ‘மணி லாண்டரிங்’ எனப்படும் கருப்புப் பண மாற்றத்துக்கும் இவர் தான் சூத்திரதாரி.

உதாரணத்துக்கு, அதானி குழுமம் ஒரு இயந்திரத்தை இறக்குமதி செய்ய வேண்டியிருந்தால், வினோத் அதானியின் ‘ஷெல்’ நிறுவனங்கள் டெண்டர்கள் கொடுக்கும். ஒரு கோடி மதிப்புள்ள பொருளுக்கு இந்த ‘ஷெல்’ நிறுவனங்கள் ஏறக்குறைய 10 கோடியென விலை நிர்ணயிப்பார்கள். இவற்றில் ஒன்றை அதானி குழுமம் தேர்ந்தெடுத்து 10 கோடிக்கு வாங்கியதாக கணக்கெழுதி விடுவார்கள். வினோத் அதானி கூடுதலாகப் பெற்ற 9 கோடியை தனது ‘ஷெல்’ நிதி நிறுவனங்கள் மூலம் மீண்டும் அதானி குழுமத்தில் முதலீடு செய்வார். அதானி குழுமத்தின் கருப்புப் பணம் வெள்ளையாவதோடு, அவர்களது நிதி நிலை பலமடையும் – பங்கு விலை உயரும் – கெளதம் அதானி பணக்காரர்கள் பட்டியலில் சில படிகள் முன்னேறுவார்.

வினோத் அதானியின் பல ‘ஷெல்’ நிறுவனங்களில் ஒரு ஊழியர் கூட சம்பளப் பட்டியலில் இல்லை. மெளரீஷியஸில் ஒரே நாளில் 38 ‘ஷெல்’ நிறுவனங்களைத் தொடங்கிய புகழும் அவருக்கு உண்டு. அதாவது இவற்றுக்கு வெறுமனே இணையதளம் மட்டுமே இருக்கும். இவர் நடத்தும் நிதி நிறுவனங்கள், மற்றும் பரஸ்பர நிதிகள் 85 முதல் 95% நிதியை ‘அதானி குழுமத்தில் மட்டுமே முதலீடு செய்துள்ளன. (பொதுவாக பரஸ்பர நிதி நிறுவனங்கள், அபாயத்தைக் குறைக்க, பல்வேறு துறைகளில், பல நிறுவனங்களில் பிரித்து முதலீடு செய்வார்கள்). அடிப்படையில் இந்த ஷெல் நிறுவனங்களின் முதன்மை நோக்கம் ‘அதானி குழுமத்தின்’ முதலீட்டை வீங்கச் செய்வதே.

அதானி குழுமத்தில் முதலீடு செய்துள்ள எல்லாரா, மாண்டேரோஸா நிதி முதலீட்டு நிறுவனங்களும் அக்குழுமத்தின் கட்டுப்பாட்டிலேயே இயங்கி வந்துள்ளன. எல்லாரா நிறுவனத்தோடு, ‘செபி’ மற்றும் ‘டி.ஆர்.ஐ’ நிறுவனங்களால் தண்டிக்கப்பட்டு, பங்கு பரிவர்த்தனை வர்த்தகத்துக்கு தடை விதிக்கப்பட்ட கேதன் பாரேக், தர்மேஷ் தோஷி ஆகியோர் அதானி குழுமம் சார்பாகத் தரகு வேலை செய்துள்ளனர். இவர்களில் கேதன் பாரேக், 1992 ஆம் ஆண்டு இந்திய பங்குச் சந்தையில் மிகப் பெரும் ஊழல் புரிந்த ஹர்ஷத் மேத்தாவுக்கு வலக்கையாக செயல்பட்டவர். கேதன் பாரேக் தொடர்ந்து பங்குப் பரிவர்த்தனை தில்லுமுல்லுகளில் ஈடுபட்டதால், ‘செபி’ யால் நிரந்தர தடை விதிக்கப்பட்டிருந்தவர். 2015 இல் அரசுத் தலையீட்டின் பெயரில் இவர் மீதான தடைகளை ‘செபி’ தளர்த்தியது. இன்று அவர் அதானி குழும பங்கு பரிவர்த்த்னைக்கு விளம்பரத்தையும், சந்தைப்படுத்துதலையும் நிர்வகிக்கிறார். தர்மேஷ் தோஷி ஊழல்களில் சிக்கி, தேடப்பட்டு வந்தவர். இவரும் கேதன் பாரேக்கோடு மிக நெருக்கமாகப் பழகி வந்தவர். அவரின் ஊழல்களில் தோஷிக்கும் பங்குண்டு.

சாங் சுங் லிங் (Chang Chung-Ling) எனும் சீனத் தொழிலதிபருடன், அதானி குழுமத்துக்குள்ள தொடர்புகளும் கேள்வியாக்கப்பட்டுள்ளது. இவர், அதானி குழுமத்தின் துணை நிறுவனமான ‘குதாமி இண்டர்நேஷனல்’ க்கு இயக்குநராக நியமிக்கப்பட்டவர். அதானி எண்டர்பிரைசஸுக்கு, இந்நிறுவனம் மூலம் சந்தேகத்துக்குரிய நிதி பரிவர்த்தனைகள் அறிக்கையில் சுட்டிக்காட்டப்பட்டிருக்கிறது. சிங்கப்பூரிலுள்ள இந்நிறுவனம், ‘அகஸ்டா வெஸ்ட்லாண்ட்’ எனும் ஹெலிகாப்டர் தயாரிப்பு நிறுவன ஊழலில் சம்பந்தப்பட்டிருப்பதாக, 2018 இல் வழக்குப் பதியப்பட்டுள்ளது. அதானியின் பல நிறுவனங்களுக்கு இயக்குநராக செயலாற்றும் லிங், தனது முகவரியாக, வினோத் அதானியின் வீட்டு முகவரியையே பயன்படுத்தி வருகிறார். ‘க்ரோ மோர்’ எனும் நிதிநிறுவனத்தை தொடங்கி பின்னர் அதனை, அதானி குழுமத்துடன் இணைத்துவிட்டதும் நிதி மோசடியாகப் பார்க்கப்படுகிறது.

$120 பில்லியன் பெறுமானமுள்ள அதானி குழுமத்தின் பிரதானத் தணிக்கையை (Auditing company) ‘ஷா தன்தாரியா’ என்ற மிகச்சிறிய நிறுவனம் செய்து வந்துள்ளது. 11 ஊழியர்களோடு, தனிப்பட்ட இணையதளம் கூட இல்லாத மிகச் சிறிய நிறுவனம் இது. அதானி குழுமம் உட்பட அதன் 578 துணை நிறுவனங்களில் (subsidiaries) பெரும்பாலானவற்றுக்கு இவர்கள் தான் கணக்கு வழக்குகளைத் தணிக்கை செய்துவந்துள்ளனர். பல பில்லியன் டாலர்கள் மதிப்புள்ள அதானி எண்டர்பிரைசஸ் மற்றும் அதானி டோட்டல் கேஸின் வருடாந்திர தணிக்கைகளில் கையெழுத்திட்ட ‘ஷா தன்தாரியா’வின் தணிக்கையாளர்கள், அனுபவமற்ற 23-24 வயதுடைய இளைஞர்கள். இவர்கள் நிர்வாகத்தின் அழுத்தங்களுக்கு எளிதாக அடிபணிந்திருப்பார்கள் என்பதையும் புறந்தள்ள முடியாது.

- நிறுவனத்தின் நிகர மிதவை (Float of the company)

இந்தியப் பொதுநிறுவனங்களில், நிறுவனர் பங்கு (Promoter Ownership) 75 சதவிகிததிற்கும் குறைவாக இருக்கவேண்டுமென்பது விதி. அதாவது குறைந்தபட்சம் 25% பங்குகள் வெளியார் முதலீட்டு நிறுவனங்கள், பொதுமக்களின் முதலீட்டுக்கு ஏற்றவாறு புழக்கத்திலிருக்க வேண்டும்.

கீழ்க்காணும் அதானி நிறுவனங்களில், நிறுவனர் பங்குவிகிதம் 75%க்கும் குறைவாகவுள்ளதாகக் காட்டப்படுகிறது..

- Adani Transmission (74.19%)

- Adani Enterprises (72.63%)

- Adani Power (74.97%)

- Adani Total Gas (74.80%)

ஆனால் ஏற்கனவே சொன்னபடி வினோத் அதானியும், அதானி குழும பினாமிகளும் ‘ரவுண்ட் ட்ரிப்பிங்’ (Round tripping) முறையில் அயல் நாட்டு முதலீடு என்ற பெயரில் பணச் சலவை (Money laundering) செய்வதால் அதானி குழுமத்தில் ‘நிறுவனர் பங்கு’ (Promoter Ownership) 90 சதவிகிதத்திற்கும் அதிகமிருக்கக் கூடும் என கருதப்படுகிறது. இதனால் பொதுமக்களுக்கு கிடைக்கக்கூடிய பங்கு சதவிகிதம் (float) மிகக் குறைவாகவேயுள்ளது. இது பங்கு வர்த்தகத்தில் செயற்கையான் தேவையை (artificial demand) உண்டாக்கி பங்கு விலையை விண்ணுக்கு உயர்த்தி விடுகிறது. இது அதானியின் சொத்து மதிப்பைச் செயற்கையாக மேலும் கூட்டிக் காண்பிக்கிறது.

இந்திய நிறுவனச் சட்டங்கள் (Indian Companies Act) படி, ஒரு குறிப்பிட்ட காலத்துக்கு மேல் 75 சதவிகிதத்திற்கும் அதிகமாக நிறுவனர் பங்கு இருக்குமானால், அது பொது நிறுவனம் என்ற தகுதியை இழந்து தனியார் நிறுவனமாகிவிடும். அதாவது அவை பட்டியலிடப்பட்ட பொதுநிறுவனமாக செயல்பட முடியாமல் பங்கு சந்தையிலிருந்து நீக்கப்பட்டுவிடும் (delisting). ஏற்கனவே, புதிதாகத் தொடங்கப்பட்ட ‘அதானி வில்மாரில்’ நிறுவனர் பங்கு (promoter / insider ownership percentage) சதவிகிதம் 87.94 அளவில் உள்ளது. இன்னும் சில மாதங்களில் நிறுவனர் பங்கு விகிதத்தை 75க்கும் கீழே குறைக்க வேண்டிய கட்டாயத்திலுள்ளது இந்நிறுவனம். (இது குறித்து மேற்கு வங்க நாடாளுமன்ற உறுப்பினர் மஹுவா மொய்த்ரா இரண்டு முறை அவையில் பேசியிருக்கிறார் என்பது குறிப்பிடத்தக்கது). கட்டுப்படுத்தப்பட்ட பங்கு மிதவை, மிகைப்படுத்தப்பட்ட பங்கு விலை குறித்து ‘செபி’க்குத் தெரிந்திருந்தும், அதானி குழுமத்தின் மீது எந்த நடவடிக்கையும் எடுக்கப்படவில்லை என்பதும் புலனாகிறது.

- கடன்-பங்கு விகிதம் (Debt to Equity Ratio)

பங்கு விற்பனை மூலம் கிடைக்கும் முதலீடு, வளர்ச்சிக்கு போதாத பட்சத்தில் நிறுவனங்கள் கடன் வாங்குவதுண்டு. இந்த விகிதம் மொத்த கடன், மொத்த மூலதனங்களைப் பொறுத்து அமையும். இந்த விகிதம் குறைவாக இருப்பது ஆரோக்கியமான நிறுவனத்தின் அடையாளம். சராசரியாக இந்த விகிதம் 2 புள்ளிகள் என்ற அளவிலிருக்கும். கடனுக்கு ஈடான சொத்துக்கள் இருக்கும் பட்சத்தில் இந்த விகிதம் 8 – 10 புள்ளிகள் அதிகரிப்பதுண்டு. உதாரணமாக அதானி போர்ட்ஸ் நிறுவனத்தின் அசையா சொத்துகள், அதிக கடனைப் பெற்றுத் தரக்கூடும். அதானி குழுமம், அதானி பவர் மற்றும் அதானி க்ரீன் எனர்ஜி நிறுவனங்களைத் தொடங்கிய போது இந்த விகிதம் தாறுமாறாக உயர்ந்து மிக அபாயகரமான நிலைக்குச் சென்றது.

ஒரு கட்டத்தில் ‘அதானி க்ரீன் எனர்ஜி’யின் கடன்-பங்கு விகிதம் 2001 புள்ளிகள் என்றிருந்தது. அதானி போர்ட்ஸ் போன்று, இந்நிறுவனத்தின் அசையா சொத்துகள் குறைவென்பதால் இந்த நிலை ஏற்பட்டது. இந்த கடன்சுமையை (leverage) குறைக்க, பங்கு மதிப்பை உயர்த்த வேண்டிய கட்டத்துக்கு ‘அதானி க்ரீன் எனர்ஜி’ தள்ளப்பட்டது. ‘ஸ்டாக் பார்க்கிங்’ செய்ததன் மூலம் செயற்கையான தேவையை (demand) உருவாக்கி பங்கு மதிப்பை உயர்த்திக் (value bloated stocks) காட்டியது. ஐந்து வருடங்களில், அதானி க்ரீன் எனர்ஜி நிறுவனப் பங்குகளின் மதிப்பு 8032% (ஒரு பங்கின் விலை ரூ. 2890) உயர்ந்ததாகக் காண்பிக்கப்பட்டது. 2022 ஆம் ஆண்டு துவக்கத்தில், நிதிச் சந்தைகளுக்கான கடன் மதிப்பீட்டு நிறுவனமான ‘ஃபிட்ச்’ (Fitch), ‘அதானி குழுமத்தின் பங்கு மதிப்பு அபாயகரமாக மிகைப்படுத்தப்பட்டுள்ளது. அதன் மின்னாற்றல் (அதானி பவர்ஸ்), பசுமை ஆற்றல் (அதானி க்ரீன் எனர்ஜி) அனைத்தும் கடனால் முடங்கியுள்ளன. மேலும் இந்தக் கடனில் பெரும்பகுதி பங்கு மதிப்பீடுகள் மற்றும் கணக்குப்பதிவை மட்டுமே அடிப்படையாகக் கொண்டவை’ எனக் குறிப்பிட்டிருந்தது. அதாவது இந்தக் கடன்களுக்கு ஈடான (collateral), அசையாசொத்துக்கள் மிகக் குறைவு என சுட்டியிருந்தது.

- அரசியலணைவுடன் கூடிய முதலாளித்துவம் (Crony Capitalism)

அதானி குழுமத்தின், விதி மீறல்கள்களை அரசாங்கங்கள் பொருட்படுத்தியதில்லை என்ற கருத்தையும் ‘ஹிண்டன்பர்க்’ பதிவு செய்துள்ளது.

வருவாய் புலனாய்வு இயக்குநரகம் (DRI – டிஆர்ஐ) வெளியிட்டுள்ள தகவல்களிலிருந்து, அதானி குழுமம், பல்வேறு திட்டங்களின் மூலம் குறைந்தபட்சம் $17 பில்லியன் மோசடியில் பங்கு பெற்றுள்ளதாகத் தெரிவிக்கிறது இந்த அறிக்கை. (i) அதிக விலைப்பட்டியல், (ii) சட்டவிரோதமாக சரக்குகளை கொண்டு செல்வது, (iii) முறைகேடான வரிச்சலுகைகள் என பல வழிகளில் இக்குழுமம் விதிகளை மீறியது தொடர்பாக ‘டி.ஆர்.ஐ’ மற்றும் ‘செபி’ மேற்கொண்ட நடவடிக்கைகள், ஒரு சமயத்தில் அரசின் தலையீடால் விலக்கிகொள்ளப்பட்டன அல்லது தாமதமாக்கப்பட்டன.

ராஜேஷ் அதானி, சமீர் வோரா ஆகியோரின் வைர ஊழல் பற்றிய பின்புலம் தெரிந்திருந்தும் அவர்கள் மீதான நடவடிக்கைகளில் சலுகைகள் காட்டப்பட்டன. சமீர் வோரா தற்போது நிர்வகித்து வரும் ஆஸ்திரேலிய கார்மைக்கேல் நிலக்கரி சுரங்க ஒப்பந்தந்திலும் இந்திய அரசின் சிபாரிசு இருந்தது. அதாவது இச்சுரங்கம் சுற்றுச் சூழலுக்கு உண்டாக்கும் பாதிப்பு குறித்து எதிர்ப்புகள் கிளம்பியது. பத்து வருடங்களுக்கு மேல் நடைபெற்ற வழக்கில் இந்திய அரசாங்கத்தின் தலையிடலுக்குப் பிறகு 2017ஆம் ஆண்டு, ஒரு சிறிய அபராதத் தொகையுடன் சுமூகமாக முடித்துவைக்கப்பட்டது. இந்த எதிர்ப்புகள் குறித்து நன்றாகத் தெரிந்திருந்தும், தீர்ப்புக்கு முன்னரே பாரத ஸ்டேட் வங்கி அதானி குழுமத்துக்கு கடனளித்தது. (பொதுவாக வில்லங்கத்திலிருக்கும் செயல்திட்டங்களுக்கு வங்கிகள் கடன் தராது).

மாண்டேரோசா, எலாரா நிறுவனங்கள் மூலம் முறையற்ற வடிவில் அதானி குழுமத்துக்கு நிதி வருவது, அரசுக்கும், ‘செபி’ அதிகாரிகளுக்கும் தெரிந்திருந்தது என்கிறது ஹிண்டன்பர்க்கின் ஆய்வறிக்கை. வினோத் அதானி நடத்தி வரும் ‘ஷெல்’ நிறுவனங்கள் ‘மணி லாண்டரிங்’, ‘ஸ்டாக் வாஷ்’ போன்ற வழிகளில் வரி ஏய்ப்பு செய்வதை ‘டி.ஆர்.ஐ’ கண்டுகொள்ளவில்லை. அதுபோலவே மோனார்க், மாண்டேரோஸாவின் ஷெல் நிறுவனங்கள் மூலம் அதானி குழுமத்துக்கு வரும் முதலீடுகள், பொதுமக்களுக்கு கிடைக்கக்கூடிய பங்கு மிதவையை (float) சுருக்கி, செயற்கையான தேவையை (demand) உருவாக்கி பங்கு விலையை அபரிமிதமாக ஏற்றிவிட்டது ‘செபி’க்குத் தெரியாமலிருந்திருக்காது என்ற வாதமும் முன்வைக்கப்படுகிறது.

2007 ஆம் ஆண்டில், ஹர்ஷத் மேத்தாவின் பங்குச் சந்தை ஊழலில் பெரும் பங்கு வகித்த கேதன் பாரேக்கின் விளம்பர, தரகு நிறுவனங்களுடன் வியாபாரத் தொடர்பு வைத்திருந்த காரணத்துக்காக அதானி குழுமத்துக்குப் பல தடைகளை விதித்திருந்தது ‘செபி’. இந்தத் தடைகளும் சின்ன அபராதத் தொகையுடன் தளர்த்தப்பட்டது. மூத்த வழக்கறிஞர் துஷ்யந்த் தவே உட்பட பலர் அதானி குழுமத்தின் முறைகேடுகள் குறித்து உச்சநீதிமன்றத்தில் தொடர்ந்த 8 வழக்குகளும், அதானி குழுமத்துக்குச் சாதகமாக முடிந்தன. இவற்றுக்கு, அதானிக்கு மாநில, ஒன்றிய அரசுகளுடன் இருந்த தனிப்பட்ட மற்றும் தொழில்முறை நெருக்கமே காரணம். அதானி குழுமத்தின் மீதான அரசு மற்றும் அரசுத் துறைகளின் மென்மையான நடவடிக்கைகள், சலுகைகள், தளர்வுகள் பல பத்தாண்டுகளாகத் தொடர்வதை ஹிண்டன்பர்க் எடுத்துக்காட்டியுள்ளது.

ஹிண்டன்பர்க் ஆய்வறிக்கையைத் தொடர்ந்து கிளம்பும் புகார்கள்

பொதுத்துறை நிறுவனமான ஆயுள் காப்பீட்டு கழகம் (Life Insurance corporation – LIC), பாரத ஸ்டேட் வங்கி (State Bank of India SBI) உள்ளிட்ட அரசு வங்கிகள் நேரடியாக அதானி குழுமத்தில் முதலீடு செய்துள்ளது குறித்தும் கேள்விகள் எழுப்பப்பட்டுள்ளன. இதில் ஆயுள் காப்பீட்டுக் கழகம் $4 பில்லியன் நேரடி முதலீடு செய்துள்ளது. அதானி குழுமம் 40% (சுமார் $27 பில்லியன்) கடனில் இயங்கி வந்துள்ளது. இதில் சுமார் $2.6 பில்லியனை பாரத ஸ்டேட் வங்கி கடனாக வழங்கியுள்ளது. பஞ்சாப் நேஷனல் வங்கி உட்பட இதர அரசு மற்றும் தனியார் வங்கிகளும் அதானி குழுமத்துக்கு கடன் வழங்கியுள்ளன. அந்நிய முதலீடுகளும் (FII – Foreign Institutional Investments /FDI – Foreign Direct Investments) அதானி குழுமத்தில் குவிந்துள்ளன. இவ்வங்கிகளும், ஆயூள் காப்பீட்டுக் கழகமும் தங்களுக்கு இழப்பு ஏதும் ஏற்படாது என உறுதியாகச் சொல்கின்றன. அப்படியே இவை வாராக் கடனாக மாறினாலும், வங்கிகளின் மொத்த வருமானத்தில் 1% கீழாகத்தான் இருக்கும் என்றும் அவர்கள் சொல்கின்றனர். ஆனால் ஆயுள் காப்பீட்டுக் கழகத்தின் கட்டுப்பாடுகள்படி பார்த்தால் ஒரு குறிப்பிட்ட சதவிகிதத்துக்கு மேல் ஒரு தனியார் நிறுவனத்தில் முதலீடு செய்ய அரசாங்கத்தின் நிதித் துறையிடமும், பிரதமரிடமும் அனுமதி பெற வேண்டுமென்றிருப்பதால் எல்.ஐ.சி யின், அதானி குழும முதலீடு அரசாங்கத்தின் ஒப்புதலோடு நடந்திருக்கலாம் என்ற சர்ச்சையும் கிளம்பியுள்ளது. பெரும்பாலான தனியார் பரஸ்பர நிதி நிறுவனங்கள், அதானி குழுமத்தில் முதலீடு செய்யவில்லை என்பது இங்கே குறிப்பிடத்தக்கது.

இரண்டாண்டுகளுக்கு முன்னர் இலங்கையின் பொருளாதார வீழ்ச்சிக்கு இந்தியா உதவிக்கரம் நீட்டியபோது கூட, அதானி குழுமத்துக்கு பணி ஒப்பந்தம் அளிக்குமாறு இந்தியா சார்பில் வற்புறுத்தப்பட்டதாக இலங்கை அமைச்சர் ஒருவர் வெளிப்படையாகத் தெரிவித்திருந்தார். பின்னர் பல்வேறு அழுத்தங்கள் காரணமாக அவர் ராஜினாமா செய்ய நேர்ந்தது.

அதே போல் விமான நிலையங்கள், துறைமுகங்கள் எனப் பல துறைகளில் அதானியின் பங்கீடு அதிகரித்தன. GVK நிறுவனத்தினர் நிர்வகித்து வந்த மும்பை சத்திரபதி சிவாஜி விமான நிலையத்தை, அதானி வாங்க முற்பட்டு அவர்களை அணுகியபோது, GVK அதற்கு இணங்கவில்லை. அதே வாரத்தில் GVK நிறுவனத்தினர், அலுவலர்கள் பலரது வீடுகளில் வருமானவரி சோதனை,அமலாக்கத் துறையின் (The Directorate of Enforcement) அழுத்தங்கள் நிகழ்ந்தபோது வேறுவழியின்றி அவர்கள் அதானிக்கு விற்றுவிட்டனர். இந்திய ரயில்வேயுடன், அதானியின் ரயில் நிறுவனங்கள் பங்குதாரர் ஒப்பந்தங்கள் ஏற்படுத்திக் கொண்டதும் குறிப்பிடத்தக்கது.

எல்லாவற்றுக்கும் மேலாக, தற்போதைய பிரதமர் நரேந்திர மோடி அவர்களுக்கு, 2014ஆம் ஆண்டு தேர்தல் பிரச்சாரப் பயணங்களுக்குத் தனது சொந்த விமானத்தைப் பயன்படுத்தக் கொடுத்திருந்தார் அதானி. திரு மோடி பிரதமராவதற்கு முன்பே, ‘குஜராத் மாடல்’ வளர்ச்சி திட்டத்துக்கு அதானி குழுமம் கணிசமாக உதவியிருந்ததும் உண்மை. பிரதமரின் பல வெளிநாட்டுப் பயணங்களில், அதானியும் உடன் சென்றிருக்கிறார். இதனால் அரசுத் துறைகள் அவருக்குச் சில சலுகைகள் அளித்திருக்கக் கூடுமென்றும் சொல்லப்படுகிறது.

அதானி குழுமத்தின் மறுமொழிகள்

ஹிண்டன்பர்க் எழுப்பியிருந்த 88 கேள்விகளுக்கு பதிலளிக்கும் வகையில், அதானி குழுமம் 413 பக்கங்கள் கொண்ட பதிலறிக்கையை, ஜனவரி 29ஆம் நாளன்று வெளியிட்டது. அதில் ஹிண்டன்பர்க்கின் குற்றச்சாட்டுகள் ஆதாரமற்றவை; ஆய்வறிக்கையில் கேட்கப்பட்டிருக்கும் பல விஷயங்கள் இந்தியாவின் உச்ச நீதிமன்றத்தில் விவாதிக்கப்பட்டு தீர்ப்புகள் வழங்கப்பட்டுவிட்டன. மேலும் ஹிண்டன்பர்க் எழுப்பியிருந்த சில கேள்விகளுக்கான பதில் சொல்லத் தேவையில்லையென்றும், தங்கள் முதலீட்டாளர்களைப் பற்றிய தகவல்கள் தங்களிடமில்லை என்றும், நிறுவனத்தின் உள்விவகாரங்களை வெளியிட முடியாதென்றும் சொல்லியிருந்தனர். ஆனால் தங்கள் நிறுவனம் மிக வலுவான சொத்துக்களை கொண்டுள்ளதென்றும், தவறாமல் கடன் தொகையைத் திருப்பிச் செலுத்தி வருவதாகவும் தெரிவித்துள்ளனர்.

இந்த மறுமொழிகள் வெளியாவதற்கு முன்னர், அதானி குழுமத்தின் தலைமை நிதி அலுவலரான (CFO) ஜக்ஷிந்தர் சிங் தொலைக்காட்சியில் தோன்றி, ஹிண்டன்பர்க்கின் குற்றச்சாட்டுகளை மறுத்தார். அவர்கள் எங்களைக் கலந்தாலோசிக்காமல் திரிக்கப்பட்ட தரவுகளைத் தந்துள்ளனர்; அதானி குழுமத்தின் வளர்ச்சியைப் பொறுக்க மாட்டாமல், காழ்ப்புணர்ச்சியுடன் அபாண்டமாகச் சுமத்தப்பட்ட பழிகள்; தேசத்தின் வளர்ச்சியில், அதானி குழுமத்தின் பங்கு அசாதாரமானது; இந்திய தேசத்தின் வளர்ச்சியை முடக்க நினைக்கும் அந்நிய சக்திகளின் முயற்சி தோல்வியுறும்; இந்தச் சமயத்தில் ஆய்வு என்ற பெயரில் ஹிண்டன்பர்க் வெளியிட்டுள்ள புரட்டுகளின் நோக்கம், அதானி குழுமத்தின் எஃப்.பி.ஓ. (FPO) வெளியீட்டினைத் தோல்வியுறச் செய்வதே என்றும் ஜக்ஷிந்தர் தெரிவித்திருந்தார்.

தொடர் பொதுப்பங்கு வெளியீடு (Follow-on Public Offer – FPO)

அதானி குழுமம், அதானி எண்டர்பிரைசஸ் சார்பில் ரூபாய் 20,000 கோடி பெறுமானமுள்ள பங்குகளை எஃப்.பி.ஓ (FPO) அடிப்படையில், ஜனவரி 27ஆம் தேதி வெளியிடயிருந்த நிலையில், அதற்கு 2 நாட்களுக்கு முன்னர் ‘ஹிண்டன்பர்க்’ அறிக்கை வெளியானது. எஃப்.பி.ஓ.க்கள் குறைந்தபட்சம் ரூ.3112 முதல் ரூ.3276 என்ற வரம்பு விலையில் நிர்ணயிக்கப்பட்டிருந்தது. ஹிண்டன்பர்க் அறிக்கை வெளிவருவதற்கு முன்னர் அதானி எண்டர்பிரைசஸின் இந்த வெளியீட்டுக்குப் பரபரப்பான எதிர்பார்ப்பு இருந்தது. ஆய்வறிக்கை வெளியான பின்னர், வெளியீடு துவங்கிய முதல் தினமே, எப்.பி.ஓக்கு நிர்ணயிக்கப்பட்டிருந்த விலையை விட குறைவாக (ரூ2700) பங்குகள் சந்தையில் கிடைத்ததால், வரவேற்பு மிக மிக மந்தமாகவே இருந்தது. இறுதி நாள் வரையில் சுமார் 23% எப்.பி.ஓ பங்குகள் மட்டுமே விற்கப்பட்டிருந்த நிலையில், ஆயுள் காப்பீட்டுக் கழகம் உள்ளிட்ட பல பெருநிறுவனங்கள் முதலீடு செய்யத் துவங்கினர். வெளியீட்டின் நிறைவு நாள் முடிவில், மொத்த 20,000 கோடி ரூபாய்க்கான பங்குகளும் முழுகையாக விற்கப்பட்டிருந்தன. இதில் தனிப்பட்ட நுகர்வோர் சந்தா 12% மட்டுமேயிருந்தது, அதானியைக் காப்பாற்ற மற்ற பெருநிறுவனங்கள் களத்தில் குதித்திருக்கக்கூடுமென்ற ஹேஷ்யங்கள் கிளம்பிய நிலையில், அதானி எஃப்.பி.ஓ. பங்கு வெளியீட்டினைத் திரும்பப் பெற்றுக்கொண்டார். சந்தாதாரர்களுக்கு கட்டணமும் திரும்ப அனுப்பப்பட்டது. தொலைக்காட்சியில் தோன்றி இதனைத் தெரிவித்த அதானி, முதலீட்டாளர்களின் மகிழ்ச்சியும், பாதுகாப்பும் தான் எங்களுக்கு முக்கியம்; அவர்களுக்கு எந்நாளும், எந்தக் காரணத்துக்காகவும் நஷ்டத்தை கொடுக்க அதானி குழுமம் நினைக்காது என்று தெரிவித்தார்.

இதனிடையே, ஹிண்டன்பர்க் நிறுவனம், அதானி குழுமத்தின் மறுமொழிகளைத் தொடர்ந்து மேலும் சில கேள்விகளை எழுப்பியிருந்தது. ஹிண்டன்பர்க் நிறுவனத்தின் மீது வழக்குத் தொடுக்கப்படும் என்று அதானி குழுமம் தெரிவித்திருந்ததை வரவேற்ற அவர்கள், தகுந்த ஆதாரங்களோடு அமெரிக்க நீதிமன்றத்தில் வழக்குத் தொடுத்தால் முறையாக எதிர்கொள்வோமென்றும் தெரிவித்தனர்.

அதானி குழுமத்தின் எதிர்காலம்

கட்டுரை எழுதப்பட்ட பிப்ரவரி முதல் தேதி நிலவரப்படி, அதானியின் சொத்து மதிப்பு $61.3B எனக் குறைந்து உலகப்பணக்காரர்கள் பட்டியலில் 21ஆம் இடத்துக்கு வந்துவிட்டார். இந்தாண்டின் முதல் தேதி அவரது சொத்து மதிப்பு $121.1B இருந்த நிலையில் இந்தப் பட்டியலில் மூன்றாம் இடத்திலிருந்தார். (கடந்த செப்டம்பர் மாதம் $148B சொத்து மதிப்புடன் இரண்டாம் இடத்திலிருந்தார்). இச்சறுக்கல்கள் குழுமத்தின் மீதான நற்பெயரையும், நம்பிக்கையையும் பதம் பார்க்கும்.

பொருளாதாரம், குறிப்பாகப் பங்கு சந்தை பரிச்சயம் உள்ளவர்களுக்கு இந்த எண்கள் விளையாட்டு, பணக்காரர் பட்டியல் என்பதெல்லாம் வெறும் பிம்பம் என்பது தெரிந்திருக்கும். பரமபதம் போன்று பங்கு விலையில் ஏற்ற இறக்கங்கள் இருந்து கொண்டேதானிருக்கும். இந்த எண்கள் அனைத்தும் காகிதக் கணக்கில் இருப்பவை மட்டுமே. ஒரு நிறுவனத்தின் உண்மையான பலம் அதனிடமிருக்கும் சொத்துகள், உற்பத்தி தொழில்நுட்பம், வியாபார நுணுக்கம், வலுவான நிர்வாக அமைப்பு ஆகியவையே. அதானி குழுமத்தில் இவை எதற்கும் தட்டுப்பாடில்லை. அவர்களின் தொழில் நுட்ப வளர்ச்சியும், பன்மயமாக்கலும் மிகப் பிரசித்தி பெற்றவை. குறிப்பாக மின்னாற்றல் தொடர்பான துறைகளில் அவர்கள் போட்டியாளர்களுக்கு முன்பே தலையெடுத்து விரவியுள்ளனர். கட்டுமான நிறுவனங்கள் மிக வலுவான சொத்துகளைக் கொண்டுள்ளன. ஆக மொத்தத்தில், அதானி நிறுவனங்களின் கட்டமைப்பு நாடு முழுதும், பல துறைகளிலும் பறந்து, விரிந்து சிறப்பாகவேயுள்ளது. எனினும் நிர்வாகச் சீரமைப்பு, நிதி தொடர்பான சீர்திருத்தங்களை அவர்கள் உடனுக்குடன் கொண்டு வருவது அவசியம்.

அடுத்த சில ஆண்டுகளில் அதானி குழுமத்துக்குப் பல சவால்கள் காத்திருக்கும். நிதி பற்றாக்குறையினால் சில செயல்திட்டங்கள் தாமதப்படலாம்; இந்நிறுவனத்துக்கு இதுவரை கிடைத்து வந்த வெளிநாட்டு முதலீடுகள் குறையக்கூடும். ஏற்கனவே சிட்டி வங்கி, க்ரெடிட் சூஸி ஆகியவை அதானி குழும பத்திரங்கள் அடிப்படையில் கடன் தருவதை நிறுத்திவிட்டன. எஸ்&பி, டவ் ஜோன்ஸ் ஆகியவை அதானி குழுமத்தின் கடன் மதிப்பீட்டைக்(Credit rating) குறைத்துவிட்டன. ஆஸ்திரேலியாவில் நிலக்கரி சுரங்கத்துக்கு எதிராகப் போராடியவர்கள், ஹிண்டன்பர்க்கிடமிருந்து மேலும் தகவல் பெற முயன்று வருகின்றனர். நிதி நிர்வாகச் சீரமைப்பு எவ்வளவு விரைவாக நடைபெறுகிறதோ அதே வேகத்தில் அதானி குழுமம் தன் மீதான பழிகளைத் துடைத்தெறியலாம்.

அதானி நிறுவனத்தைக் கடந்த பாதிப்புகளென பார்த்தால், அதானி நிறுவனங்களுக்கு மூலப் பொருள், உதிரிப் பொருள் அளித்து வந்த நிறுவனங்கள் சில சிக்கலுக்கு உள்ளாகலாம்; ஒருவேளை இந்நிறுவனம் ஆட்குறைப்பு நடவடிக்கைகளில் ஈடுபட்டால் சமூகத்தில் வேலைவாய்ப்பின்மை அதிகரிக்கலாம். ஹிண்டன்பர்க்கைப் போலவே மேலும் சில நிறுவனங்கள், இந்திய நிறுவனங்கள் மீது கேள்விக் கணைகளைத் தொடுக்கலாம். (ஹிண்டன்பர்க் அதானி ஷார்ட் செல்லிங்கில் பல கோடிகளை சம்பாதித்துள்ளது அவர்களுக்கு தூண்டுகோலாக அமையும்). வங்கிகள் தங்கள் கடன் வழங்குமுறைகளை இறுக்கும். ஏற்கனவே இந்திய ரிசர்வ் வங்கி, மற்ற வங்கிகள் அதானி குழுமத்துக்கு அளித்துள்ள கடன் விவரங்களைக் கேட்டுள்ளது. செபி, டி.ஆர்.ஐ, ரிசர்வ் வங்கி, அமலாக்கத் துறை போன்ற நிதி கட்டுப்பாட்டு நிறுவனங்கள், வெளிநாட்டிலிருந்து வரும் முதலீடுகளை முறையாக ஆய்வு செய்ய திருத்தங்களைக் கொண்டு வரும். அந்நிய முதலீடுகள் மீதான வருமான வரி விதிகள் இறுகலாம்.

தனிப்பட்ட முதலீட்டாளர்களுக்குப் பங்கு சந்தை குறித்த அச்சம் அல்லது கேள்விகள் எழுந்துள்ளது உண்மை. அதானி குழுமம் போன்ற மாபெரும் நிறுவனப் பங்குகள் சரிவது, உளவியல் ரீதியாக முதலீட்டாளர்களுக்கு ஒட்டு பங்கு சந்தை வர்த்தகம் குறித்த குழப்பத்தையும், அச்சத்தையும் ஏற்படுத்தியுள்ளது. இதனால் பங்கு சந்தையில் ரத்தக்களரி ஏற்பட்டிருப்பதும் உண்மை. ஹர்ஷத் மேத்தா ஊழல் நடந்தபோதும் இது போன்றதொரு தேக்கம் ஏற்பட்டது. அமெரிக்காவில் லேமன் பிரதர்ஸ் (Lehman Brothers) ஊழல் வெளியான பிறகு மிகப் பெரிய பொருளாதார நெருக்கடி உண்டானதும், தொடர்ந்து ஏற்பட்ட பொருளாதார மந்தமும் நினைவிருக்கலாம். அவற்றிலிருந்து மீண்டு வர பல ஆண்டுகளானது. அதானி குழுமத்தின் எழுப்பபட்டிருக்கும் கேள்விகள், அவர்களுக்கானது மட்டுமல்ல. நிதி கட்டுப்பாட்டு நிறுவனங்கள், கூட்டுத் ஸ்தாபனங்கள், அரசாங்கத் துறைகள் என அனைவர்க்கும் வைக்கப்பட்டிருக்கும் தேர்வு எனலாம். தனி நிறுவனங்கள், அரசுத் துறைகள், நிதி கட்டுப்பாட்டுத் துறைகள் என அனைத்தும், விதிமுறைகளை மறுபரிசீலனை செய்து, தேவையான சீரமைப்புகளைக் கொண்டு வருவதும், அவற்றைத் தீவிரமாகக் கடைபிடிக்கத் தொடங்கவும் இது ஒரு நல்வாய்ப்பாக அமையும் என்பதை மறுக்க முடியாது. பங்கு சந்தையில் வர்த்தகம் செய்யும் பொழுதும், ஒரு நிறுவனத்தில் முதலீடு செய்யும் பொழுதும் மேலோட்டமாக நிறுவனத்தின் வணிகப் பெயரை (Brand) மட்டும் பார்க்காமல், நிறுவனத்தின் கடந்தகால நிதி பரிவர்த்தனை குறித்த கணக்கியலை ஆராய்ந்து பரிசீலிப்பது உசிதம்.

-ரவிக்குமார் –

Tags: Adani, Hindenburg

Excellent Artical